輸出還付金で本当に儲かるのか?消費税還付のメリットと限界

「輸出ビジネスを始めたら消費税が戻ってくるらしい」「トヨタは2兆円も還付を受けているらしいけど、本当に儲かるの?」

輸出還付金(消費税還付)は資金繰りの大動脈になる一方、制度の誤解や手続きミスで還付を取り逃がす企業も少なくありません。本記事では、2025年時点の最新情報と実例をもとに、「輸出還付金で儲かる仕組み・儲からない落とし穴」を網羅的に解説します。

消費税還付とは?輸出還付金の基本的な仕組みをわかりやすく解説

輸出時の消費税還付金制度の概要

日本の消費税は内国消費税――国内で消費される財・サービスに課税する仕組みです。輸出取引において、日本では基本的に消費税が免除されます。これは、輸出品が最終的に日本国内で消費されないため、消費税を課さないという原則に基づいています。

そのため「国外で消費される」輸出取引はゼロ税率が適用されます。売上側が0%でも、国内仕入で負担した消費税(仕入税額)は発生するため、控除し切れない部分が還付対象になるしくみです。

その結果、仕入時に支払った消費税が戻ってくる「輸出還付金制度」が存在します。つまり、企業は原材料や製品の仕入時に支払った消費税分を、後で国から還付してもらうことができるのです。

輸出企業・個人事業主が知るべき消費税の基本的な仕組み

消費税は売上時に顧客から預かり、仕入れ時には自らが支払うという仕組みです。通常、売上にかかる消費税から仕入れにかかる消費税を差し引いた額が納税額となりますが、輸出取引では売上にかかる消費税が「ゼロ」になるため、仕入時に支払った消費税がそのまま還付対象になります。

・課税売上-課税仕入=納付税額(マイナスなら還付)

・課税売上割合が95%以上の場合、仕入税額は全額控除可

・免税事業者(売上1000万円以下)は還付請求不可 ― 課税事業者選択届が必須

還付金額の計算方法と申告手順

還付金額は、課税仕入れや経費にかかった消費税額の合計をもとに計算されます。申告は基本的に法人税や所得税と同様に、年1回、確定申告時に行います。申告書には課税売上割合、仕入税額控除額、非課税売上の割合などを明記し、適切な証憑(請求書・納品書・輸出証明など)を添付する必要があります。

一般課税なら「仕入税額-売上税額」がマイナスの場合、その額が還付。簡易課税は還付にならない点に注意。還付を加速させるには課税期間短縮(1ヵ月または3ヵ月ごと)の届出が有効です。

課税・免税取引の基礎知識

消費税の課税取引とは、国内で行われる物品販売やサービス提供が対象となります。

一方、輸出取引や一定の金融取引、医療などは「免税取引」とされ、課税対象外です。免税取引は売上としては課税されませんが、仕入税額控除は可能なため、輸出における還付制度が成立するのです。

| 区分 | 課税/免税 | 実務ポイント |

|---|---|---|

| 国内販売 | 課税 | 10%(軽減8%)を転嫁し納税 |

| 輸出(貨物・役務) | 免税(ゼロ税率) | 輸出許可書・インボイス保管が必須 |

| みなし輸出 | ケースにより免税 | 保税地域販売、外国法人向け役務等 |

輸出還付金は本当に儲かるのか?メリットと限界のランキング比較

輸出還付金で儲かる仕組みとビジネス上のメリット

輸出還付金の最大のメリットは、キャッシュフローの改善です。仕入時に支払った消費税が還付されることで、実質的なコスト削減につながり、利益率を高めることが可能です。特に資材コストが高い製造業や商社にとっては重要な収益源になり得ます。

- キャッシュフロー改善 ─ 還付まで平均2~4週間。早期回収で運転資金を圧縮できる

- 価格競争力アップ ─ 還付を見込んで提示価格を下げられる

- 再投資スピード向上 ─ 還付金を原材料費や開発費に再投入し成長を加速

輸出還付金で儲からない・おかしいと感じる理由

一方で、還付金を得るための手続きは複雑で、記帳や証憑管理が不十分だと還付が受けられないケースもあります。また、赤字経営や零細事業者の場合、そもそも還付を受けるまでの資金繰りが苦しく、「儲かる」という実感が持ちづらいといえます。

- 国内仕入より先に輸出売上が立つと還付が少ない

- 課税売上割合95%未満の場合は按分控除で還付額が圧縮

- インボイスの保存不備で控除否認→還付ゼロのケースも

- 赤字経営でも還付だけが発生し「実質課税の逆進性」と批判されやすい

還付金を受けるための条件と必要書類

・課税事業者であること

・輸出取引が実際に行われていること(B/L、インボイス、契約書など)

・仕入れに関する請求書や納品書などの記録保存

・適切な帳簿管理と申告書作成 これらが整って初めて還付が認められます。

必須証憑は通関情報、契約書、インボイス、仕入明細。インボイス制度(2023.10導入)により、仕入側で適格請求書がないと控除不可になる点は最大の落とし穴です。

儲かる事業者・儲からない事業者ランキング

| 順位 | 類型 | ポイント |

|---|---|---|

| 1 | 完成品メーカー(自動車・半導体装置等) | 高額仕入×全額ゼロ税率売上=巨額還付 |

| 2 | OEM製造請負 | 輸出割合が高い+外注費仕入が多い |

| 3 | 越境EC事業者(95%未満) | 按分控除で一部還付 |

| 4 | 国内販売比率が高い雑貨輸入業者 | 還付対象外(むしろ納税) |

大企業と中小企業・個人事業主の実態調査レポート

2023年度、トヨタなど上位20社だけで2兆1803億円の還付(前年比+3,000億円)。これは全消費税収の35%に相当し、税務署単位では赤字署が18か所に上る――という試算が報告されています。 [全国商工団体連合会より]

しかし実際に還付を受けられているのは大手企業が中心であり、申請体制が整っていることが要因です。一方、中小・個人では「知らなかった」「申請が煩雑」という声や、インボイス対応コスト増により「還付メリット<事務負担」となる例も多く、制度の活用に格差が生じているのが現状です。

輸出還付金の手続き・申告・計算方法を専門家が徹底解説

税務署での還付申告書類の作成と提出方法

申告書は「消費税及び地方消費税の確定申告書」をベースに、別表・添付資料とともに提出します。特に「課税売上割合」や「仕入税額控除」の計算はミスが許されず、専門家のサポートが推奨されます。

- 課税期間終了後、e‑Taxにログイン

- 「消費税および地方消費税申告書」を選択し、還付欄に✔

- 仕入控除明細書(インボイス情報付)をCSV添付

- 輸出証憑をPDF添付(最大50MB)

- 提出後、1~3週間で指定口座へ振込

インボイス制度導入による仕入れ・販売取引への影響

インボイス制度導入により、仕入税額控除の要件が厳格化されています。特に輸出取引においても、適格請求書発行事業者との取引かどうかが還付額に直結します。

輸出売上はインボイス不要ですが、国内仕入側は完全対象となります。免税事業者からの仕入は2029年10月以降控除不可となるため、サプライチェーンの見直しが必要です。

仕入先や仕入れ税額控除の実務対応

仕入先に適格請求書を発行してもらい、それを記帳・保存する体制づくりが重要です。クラウド会計ソフトや専用の管理システム導入が効果的です。

- 取引先コードにインボイス登録番号を紐づける

- PDF請求書はタイムスタンプ付電子保存でOK

- 免税先の割合が多い場合は課税期間短縮+部分控除ルールを確認

年度ごとの手続き・還付金額の管理ポイント

キャッシュフローを平準化するには、月次or四半期還付が鉄則。設備投資の年度は還付額が膨らむため、資金計画に織り込んでおくと金融機関評価も向上します。

税理士や専門家に依頼するメリットと注意点

プロに依頼することで手間が省けるだけでなく、還付の可能性を最大限引き出すことができます。ただし、費用対効果を見極めたうえで、貿易実務に強い専門家を選ぶことが大切です。

メリット:インボイス管理、証憑整備、e‑Tax代行で工数‑80%

注意:手数料は還付額の3~10%が相場。輸出額が少ない事業者は費用対効果を精査すること。

輸出還付金の問題点・おかしいと思われるケースの調査

赤字経営でも還付?不正や課税の問題点

赤字でも還付を受けられるケースがあり、それが制度の「抜け道」として不正利用される懸念もあります。税務調査の対象になりやすいため注意が必要です。

実際、赤字決算のまま還付だけを受ける「還付ビジネス」や、輸出証憑を偽造した脱税事例が毎年摘発されています。税務当局はリスクアセスメントに基づく還付審査を強化中です。

廃止論や制度変更の動向と理由

財政負担や不正利用への懸念から、制度見直しやインボイス制度との整合性を求める声もあり、将来的な変更は十分に想定されます。

財務省は「国際競争力維持」と位置づける一方、与党税調では「過大な還付を抑制し、仕入税額控除上限を設ける案」が議論されており、2027年度税制改正で注目されています。

還付金の該当・対象になる輸出取引とは

物理的に国外へ商品が移動した証明が取れる取引(B/L、インボイス、契約書)であることが大前提。仮想通貨やデジタルコンテンツなどは対象外となる可能性があるため要確認です。

- FOB条件で海外へ直接輸出

- 保税地域販売(みなし輸出)

- 外国法人への特許ライセンス提供

いずれも輸出許可書や契約書で輸出事実を立証できることが前提です。

事業者・ビジネスへの影響と政策的背景

巨額還付が集中することで「中小が負担し大企業が得する逆進税」という批判が高まり、消費税の社会的公平性をめぐる議論が活発化しています。金融支援策として輸出還付金の前払融資を創設する自治体も登場しています。

制度があることで中小企業でも海外展開のチャンスが広がります。一方で、制度依存型ビジネスは制度変更のリスクを常に抱えています。

輸出還付金制度の実態・方式別の比較と今後の展望

国内・国外の消費税還付制度の比較解説

欧州連合(EU)でも同様の還付制度が存在し、VAT還付として機能しています。各国の手続きの厳格さや対応スピードに違いがあり、日本は比較的柔軟性があります。

| 国 | 税率 | 輸出ゼロ税率 | 還付期間 |

|---|---|---|---|

| 日本 | 10% | ◯ | 2–4週 |

| EU平均 | 20%前後 | ◯(VATゼロ) | 1–3ヵ月 |

| 米国 | 州税制 | ―(消費税なし) | ― |

日本と海外(米国など)の違い・該当事例

米国は連邦レベルの消費税がないため還付制度自体が存在しないため、還付制度は存在しません。日本企業が米国に輸出する場合は、現地税制への理解が不可欠です。EU圏ではVAT還付は共通の仕組みですが、電子インボイス連携が進み審査期間が短縮されています。

トヨタなど大企業・中小企業の輸出還付金の実情

トヨタやパナソニックなどの大企業では、年間数十億円単位で還付を受けており、会計部門で専任チームが対応しています。中小企業でも体制が整えば、同様のメリットを享受することが可能です。

実例として、トヨタ1社で年間5,000億円超の還付を受ける一方、町工場は年間数十万円規模という格差が報告されています。還付集中による税務署収支の“赤字化”は全国11署に拡大(2024年時点)。

全国商工団体連合会『2021年度 トヨタなど輸出大企業20社に 円安で増大 消費税還付1.7兆円超 中小業者は悲鳴』より

全国商工団体連合会『トヨタなど輸出大企業20社に消費税を2.2兆円還付 23年度異常円安で対前年比3千億円も増』より

必要性・将来の課題と専門家によるレポート

制度の透明性と公平性の維持、インボイス制度との整合、AIによる不正検出の導入など、今後の課題は多岐に渡ります。専門家は「正しい理解と運用」が今後の輸出ビジネス成功の鍵だと述べています。

また、インボイスデータとBlockchain連携による自動還付や、審査AIの導入による不正抑止などDX化が急務と指摘されています。

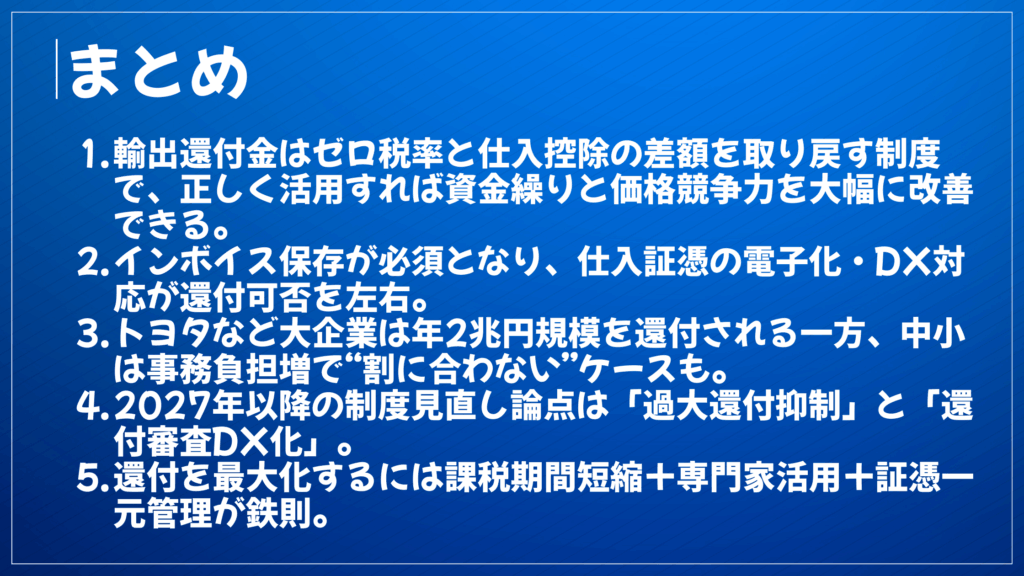

まとめ:輸出還付金は“キャッシュ回収装置”——ただし制度理解と証憑管理が命

輸出還付金は、資金繰りと利益率を左右する現金回収装置です。

しかし「還付=儲かる」と短絡的に考えると、インボイス不備・按分ミス・不正疑義で還付ゼロになりかねません。

✔ 必ず押さえるべき3ポイント

1. インボイス&輸出証憑を揃えて7年間保管

2. 課税期間短縮+月次シミュレーションでキャッシュフローを最適化

3. 還付額>手数料なら早めに専門家へ外注しリスクを最小化

制度変更が議論される今こそ、正しい知識とDXで“取りっぱぐれゼロ”をめざしましょう。

コメント